Wat is een Share Purchase Agreement?

Bij een bedrijfsovername zijn ontzettend veel documenten nodig. Eén van de belangrijkste documenten is de Share Purchase Agreement (SPA), soms ook wel Purchase and Sale Agreement genoemd. Een SPA is een contract van behoorlijke omvang en een bijbehorende invloed. Er hangt dus veel af van de SPA! De aandelen kunnen dan ook pas overgenomen worden op het moment dat de SPA rond is. Wat een Share Purchase Agreement precies inhoudt en wanneer je deze het beste in kunt zetten lees je in deze blog.

Waar staat SPA voor?

De afkorting SPA staat dus voor Share Purchase Agreement.

"Vrij letterlijk vertaald betekent Share Purchase Agreement in het Nederlands aandelenkoopovereenkomst of verkoopovereenkomst. Een SPA richt zich dus op een bedrijfsovername die bestaat uit het (ver)kopen van aandelen."

De SPA is vaak hekkensluiter van een lang traject - vol met gesprekken, onderhandelingen en onderzoeken. Het is een voortvloeisel uit de intentieovereenkomst en geeft een verduidelijking van alle onderlinge afspraken. We zien dan ook in veel gevallen dat de Share Purchase Agreement het definitieve contract betreft dat beide partijen koppelt en tot de daadwerkelijke verkoop brengt. In de meeste situaties is het de koper die de koopovereenkomst samen stelt. Dit gebeurt vaak parallel aan het Due Diligence onderzoek. De definitieve ondertekening gebeurt echter pas na de afronding van het DD, want eventueel moeten nog bepalingen opgenomen worden die voortvloeien uit het onderzoek.

Waarvoor dient een Share Purchase Agreement?

Je bedrijf verkopen kan verschillende vormen aannemen. Eén van deze vormen omvat het verkopen van (een deel van) de aandelen van het bedrijf. Alle afspraken die zijn gemaakt tussen koper en verkoper worden dan vastgelegd in de Share Purchase Agreement. Ook garanties, vrijwaringen, verplichtingen en andere belangrijke zaken passeren de revue in de SPA. Dit alles om ervoor te zorgen dat beide partijen zijn gebonden aan het contract en hun beloftes na moeten komen. Een stukje zekerheid voor iedereen dus, tijdens en na het proces. Wel is het goed om rekening te houden met de tijd die nodig is om de SPA naar behoren op te stellen. Onder andere de omvang van de SPA en de onderhandelingen die er bij komen kijken zorgen er namelijk voor dat je meer dan slechts een paar dagen nodig hebt om alles in orde te maken. We zien dat gemiddeld de doorlopen varieert van 2 tot 4 weken. Begin dus zeker op tijd met de inhoud van de SPA en zorg ervoor dat beide partijen vanaf het begin betrokken zijn. Zo voorkom je confrontaties tegen het einde van het proces.

Wat staat er in een SPA?

Een SPA omschrijft alles wat belangrijk is voor de aandelenovername. Om te beginnen natuurlijk het bedrijf in kwestie. Vervolgens wordt er in de SPA opgenomen om welke aandelen het gaat, welke prijs (koopsom) er afgesproken is en op welke manier de koper deze zal voldoen aan de verkoper. We hebben het dan over constructies als een earn out of vendor loan, die veel voorkomend zijn. Verder zien we in de praktijk vaak bepalingen terug in de SPA, zoals afspraken over levering, aansprakelijkheid, garanties en overige rechten en/of plichten waar beide partijen zich aan dienen te houden. Dit beschermt zowel koper als verkoper; ook na de overdracht van aandelen.

Nu vormen garanties een belangrijk onderdeel van de SPA. Daarom een lijstje met garanties waar je aan moet denken:

1) Fundamentele garanties

De koper wil zeker zijn dat de vennootschap rechtsgeldig is opgericht, jij de aandelen in jouw bezit hebt en deze vrij kunt verhandelen. Ze willen dus o.a. de garantie dat er geen blokkeringsregelingen, winstbewijzen of interne/ externe goedkeuringen roet in het eten kunnen gooien.

2) Commerciële garanties

Hier draait het erom dat garanties worden verstrekt over de kwaliteit van de jaarrekening, eventuele gerechtelijke procedures of overeenkomsten met klanten. Deze laatste bepaling gaat bijvoorbeeld over ‘change of control’-bepalingen die klanten het recht geven om de overeenkomst te beëindigen na verkoop van jouw bedrijf. Dit wil een koper natuurlijk vooraf voorkomen. Verder zijn garanties rondom vergunningen, IE-rechten, verzekeringen, onroerende zaken, werknemers en pensioen, ICT en data privacy voorbeelden van garanties die voorbij komen.

3) Fiscale garanties

Bij deze garanties gaat het over belastingen. Een koper wil onder andere de garantie dat jij tijdig en volledig belastingen hebt voldaan. Maar ook dat er geen afspraken zijn gemaakt met de Belastingdienst, belastinglatenties zijn aanvaard en dat er geen geschillen met belastingautoriteiten zijn.

Het mag duidelijk zijn; de SPA is een lijvig document dat al snel meer dan 40 pagina’s aan juridische tekst kent. Is alles opgenomen in de Share Purchase Agreement en is deze in alle tevredenheid getekend door beide partijen? Dan kunnen de aandelen middels een notariële akte geleverd worden.

Is jouw bedrijf verkoopklaar?

Share Purchase Agreement - template

Iedere Share Purchase Agreement is absoluut maatwerk. Ondanks dat we vaak de vraag krijgen voor een SPA template die gemakkelijk in te vullen is, raden wij dit daarom vaak af.

"Verstandiger is het om een bedrijfsovername adviseur en M&A advocaat te vragen om ondersteuning bij het opstellen van een SPA. Zij weten precies hoe de Share Purchase Agreement het best opgesteld kan worden en welke onderwerpen zeker niet mogen ontbreken."

Daarnaast is het goed om een onafhankelijke partij de onderhandelingen te laten doen. In veel gevallen moet jij – door een earn out – nog met de kopers verder. Het is dan verstandig om iemand anders ‘de bad guy’ te laten zijn in de onderhandelingen.

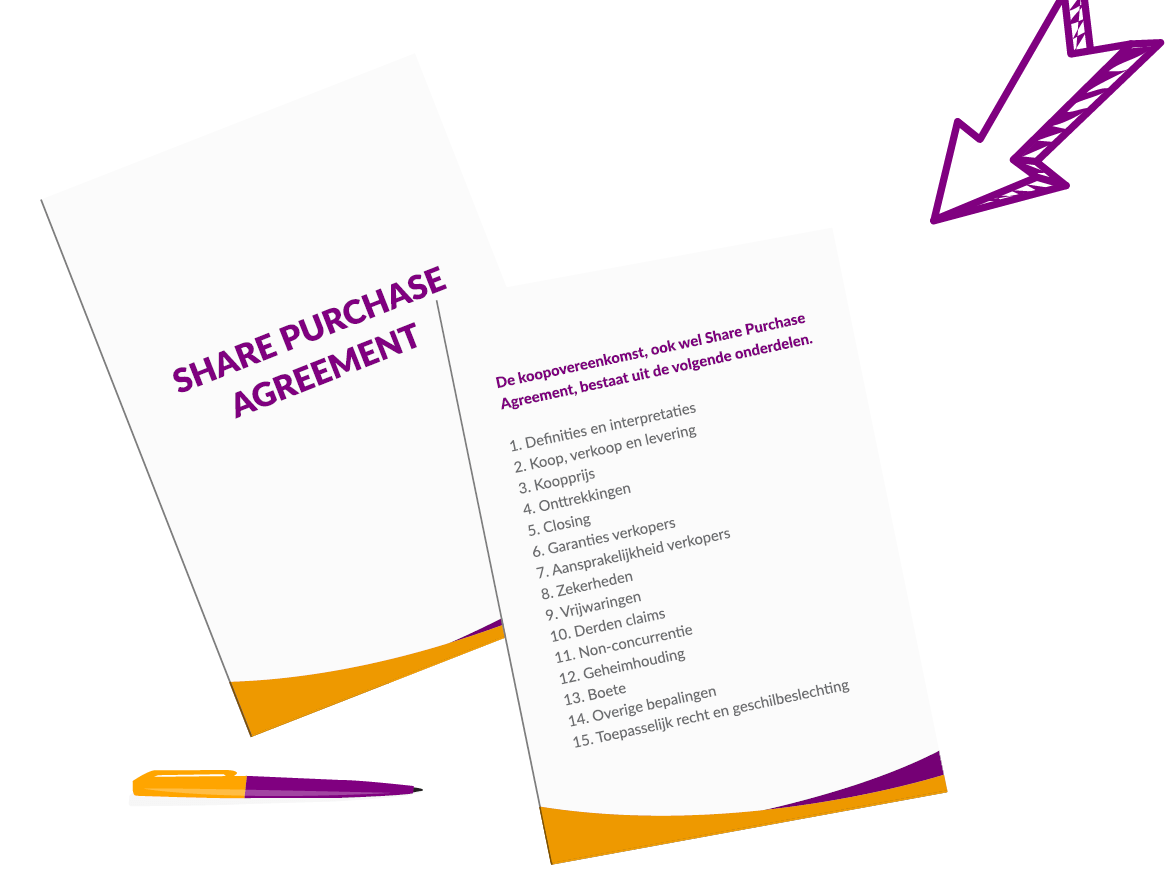

Wel kun je vooraf natuurlijk alvast rekening gehouden met een aantal standaard onderdelen die je terugziet in een SPA. Hieronder volgt een inhoudsopgave die een goed beeld geeft van een share purchase agreement template:

Deze onderdelen komen tijdens de gehele procedure van een bedrijfsovername terug en zijn daarom belangrijk om goed in beeld te hebben. Bij het opstellen van de exit strategie kun je al rekening houden met de gewenste uitkomst van de Share Purchase Agreement. Tijdens trajecten vragen wij bijvoorbeeld altijd al in het non binding offer om bepaalde informatie die we later ook in de intentieovereenkomst terug willen zien komen.

Lees vooral ook ons e-book. Hierin geven we tips over de wijze waarop je tot een slimme SPA kunt komen

Wat is het verschil tussen een koopovereenkomst en een Share Purchase Agreement?

De Share Purchase Agreement wordt nog wel eens door elkaar gehaald met een koopovereenkomst. Logisch, want in het Nederlands lijken de termen ontzettend op elkaar en ook de functies van de overeenkomsten liggen dicht bij elkaar. Toch zit er één groot verschil tussen een koopovereenkomst en een SPA.

"Zoals besproken draait het bij een Share Purchase Agreement allemaal om een bedrijfsovername vanuit aandelenverkoop. Dit terwijl het bij een koopovereenkomst om goederen kan gaan of, in geval van een bedrijfsovername, om een volledig bedrijf. Bij een koopovereenkomst wordt er niet gekeken naar de aandelen, maar naar het bedrijf op zich."

Het zal dan ook gaan om de bedrijfswaarde en niet om de aandelenwaarde. Zeker bij kleinere bedrijven is een koopovereenkomst dus vaker voorkomend dan een Share Purchase Agreement.

SPA laten opstellen?

Wil je zeker weten dat de SPA ijzersterk in elkaar zit en dat je later niet voor verrassingen komt te staan? Dan is het fijn om deze op te laten stellen door iemand die hier helemaal in thuis is. Dit kan bijvoorbeeld een M&A adviseur zijn. Kun jij ook wel wat hulp gebruiken bij het creëren van een exit strategie, het vinden van de juiste kopende partijen of het opzetten van een SPA? Neem dan gerust contact met ons op om te ontdekken hoeveel jij uit jouw bedrijfsovername kunt halen.