Net als bij de verkoop van een huis heb je bij een bedrijf verkopen te maken met een overeenkomst die iets weg heeft van een ‘voorlopige koopovereenkomst’. In de wereld van fusies en overnames hebben we in zo’n geval te maken met een intentieovereenkomst. In dit blog vertellen we meer over dit belangrijke document, ook wel bekend als Letter of Intent.

Letter of Intent (LOI) betekenis

Een intentieovereenkomst wordt ook wel eens Term sheet, Letter of Intent (afgekort LOI) of principeovereenkomst genoemd en is een belangrijke stap bij bedrijfsovernames. Heel simpel gezegd leggen de betrokken partijen vast wat hun intenties zijn met betrekking tot het bedrijf. De inhoud van een intentieverklaring bepaalt in grote mate in hoeverre deze bindend of vrijblijvend is. Belangrijk dus dat je goed oplet wat je in de overeenkomst opneemt en op welke manier je dit beschrijft.

Normaliter komt een letter of intent tot stand na het ontvangen van een non-binding offer. Op basis van de biedingen ga je namelijk met één partij – onder exclusiviteit – een intentieovereenkomst aan. Toch zien we steeds vaker dat een koper de biedingsbrief als als Letter of Intent ziet. Dat is op zich geen probleem, maar juist dan is het belangrijk om alert te blijven waar je ‘JA’ op zegt. Voor je het weet zit je namelijk in een onwenselijke situatie. Voordat we daar induiken eerst nog een stapje terug. Want waarom is het belangrijk om een letter of intent te sluiten?

Waarom een intentieovereenkomst sluiten?

Onaangename verrassingen voorkomen, dat is de voornaamste reden om een intentieovereenkomst te sluiten.

Deals lopen namelijk vaak verkeerd af wanneer vooraf niet goed gesproken is over de voorwaarden van de beoogde transactie.

Waar ik het vaak mis zie gaan is de stap na het ontvangst van een non binding offer. Verblind door een mooie bieding worden op één A4-tje wat afspraken vastgelegd en start het Due Diligence onderzoek. Vervolgens krijg jij als verkoper de koopovereenkomst met allerlei vervelende bepalingen, garanties, zekerheden en een uitwerking van de financiering van de koopsom. Er was bijvoorbeeld beloofd dat jij 1 miljoen zou krijgen voor je bedrijf, maar nu lees je in het contract dat je slechts 50% direct krijgt, 25% via een 5-jarige lening en 25% na een earn out van twee jaar. Kortom, geen boter bij de vis! Ook moet je allerlei garanties geven die nadelig voor je uit kunnen pakken. Op zo’n moment ben je echter al zo ver in het proces dat je gevoelsmatig met de rug tegen de muur kan belanden. Stoppen betekent immers veel tijd en energie die verloren gaat. Doorgaan geeft echter ook geen goed gevoel. Kortom, ben dit voor!

Al met al zorgt een intentieovereenkomst dus voor een stukje zekerheid en voorkom je dat het verkopen van je bedrijf uitloopt op een teleurstelling. Je weet van elkaar wat er verwacht wordt, wat de bedoelingen zijn en er wordt een basis gelegd voor de verdere onderhandelingen. Daarnaast maakt het duidelijk onder welke voorwaarden je afspraken rondom de potentiële overname wel of niet mag ontbinden. Waarom dit zo belangrijk is? Dat ligt ik graag toe in bijgevoegde video!

Is een intentieovereenkomst bindend?

Een intentieovereenkomst wordt niet voor niets ookwel een principeovereenkomst genoemd. In eerste instantie is deze nog niet bindend. Wel wordt er bij de inhoud in de praktijk nog vaak een foutieve omschrijving gebruikt die anders indiceert. Dit lokt nogal eens zakelijke discussies uit die je natuurlijk liever vermijdt. Het is hierdoor van groot belang dat de inhoud 100% kloppend is en geen verkeerde dingen impliceert; formulering is echt key! Haak daarom altijd een Mergers & Acquisitions advocaat aan die je helpt in dit proces. Laat je niet verleiden om een advocaat te kiezen met onvoldoende kennis over fusies en overnames. Dit laatste is namelijk een vereiste voor een goede intentieovereenkomst.

Is de inhoud correct? Dan zal een principeovereenkomst dus niet direct bindend zijn en enkel een richtlijn aangeven voor de toekomstige stappen in het verkoopproces. Daarnaast hebben we te maken met de voorwaarden die opgenomen zijn in de overeenkomst. Zo kan ervoor gekozen worden om voorwaarden op te nemen die beschrijven dat de overeenkomst pas in werking zal treden bij het plaatsvinden van een vooraf afgesproken gebeurtenis. Een voorbeeld van zo’n gebeurtenis kan zijn; een positieve uitslag naar aanleiding van het financiële onderzoek dat heeft plaatsgevonden.

Voorbeeld van een Letter of Intent (LOI)

Het is belangrijk om een aantal zaken goed in de gaten te houden bij het opstellen en ondertekenen van een letter of intent. Als eerste willen we nogmaals benadrukken dat het niet de bedoeling is om de koopprijs, de datum van bedrijfsovername en andere essentiële onderwerpen definitief vast te leggen. Je benoemt deze onderwerpen natuurlijk wel, maar zorg ervoor dat het voor iedereen duidelijk is dat het om een intentie gaat.

De koopprijs of effectieve datum kunnen naar aanleiding van het due diligence onderzoek namelijk nog aangepast worden. Mocht deze aanpassingen plaatsvinden, dan wil je daar wel spelregels over afspreken.

Er is op die manier voor alle partijen altijd nog een weg terug. Middels heldere formulering kun je dus voorkomen dat aanpassingen zonder consequenties gebeuren. Zo kun je een boeteclausule opnemen als één van de partijen zich terug trekt of kun je situaties beschrijven die een verlaging van de koopprijs rechtvaardigen. Het is dus aan jullie, als betrokken partijen bij de zaak, om te bepalen wat je belangrijk vindt om op te nemen in de LOI. Voorbeelden van onderwerpen voor intentieverklaringen zijn:

- Over welke periode zal de intentieverklaring van toepassing zijn?

- In hoeverre zijn de onderhandelingen vrijblijvend of bindend?

- Wordt er een exclusiviteitsbinding opgenomen of niet?

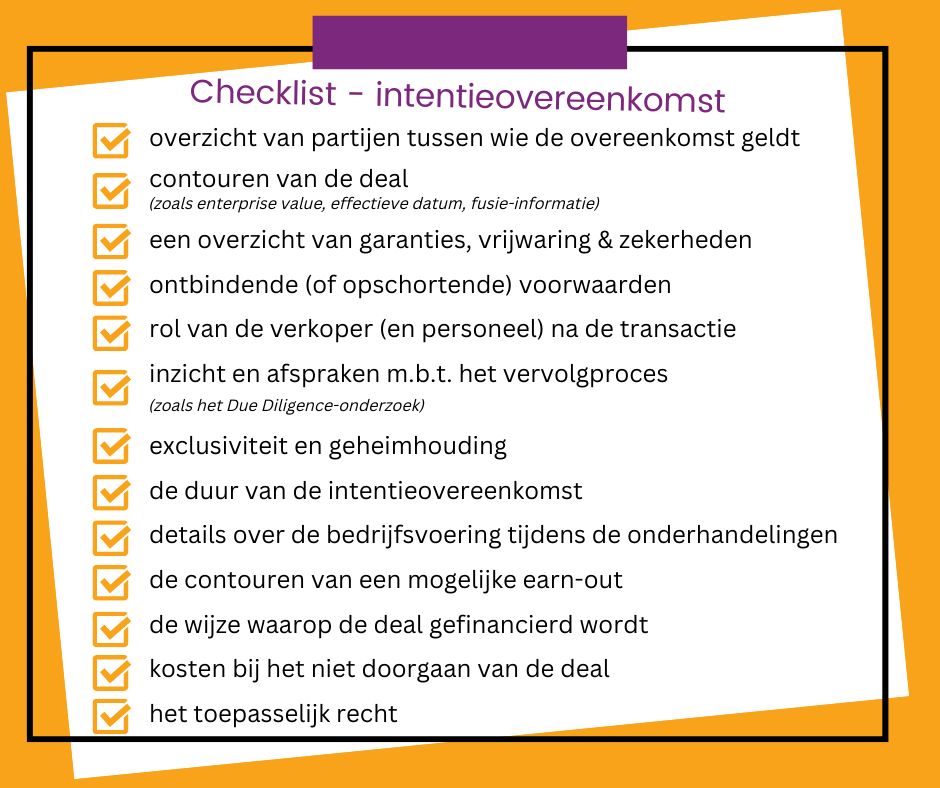

Er zijn natuurlijk nog veel meer mogelijke onderwerpen die je toe kunt voegen. Voor een goed voorbeeld van een intentieovereenkomst vindt je hieronder een checklist met belangrijke onderwerpen.

Bovenstaande checklist geeft je een beeld van de potentiële intenties om op te nemen in de verklaring. Natuurlijk mag je ook altijd contact met ons opnemen om een intentieverklaring op maat te ontvangen.

Letter of intent template

Het template van een professionele letter of intent bestaat vaak uit de onderdelen die je in onze checklist voorbij zag komen. Nu is het aan de koper om de inhoud van de letter of intent te bepalen. Juist daarom is het belangrijk om een M&A advocaat aan te haken. Zeker als de LOI template uit slechts twee of drie A4-tjes bestaat, want dan kan juist de share purchase agreement voor verrassingen zorgen. Het doel van de intentieovereenkomst is immers om vooraf duidelijkheid te krijgen over de inhoud van de deal. Krijg je een template van meer dan 8 pagina’s voorgeschoteld, dan is de letter of intent weer aan de forse kant. Juist dan wil je weer zeker zijn van de correctheid van de inhoud.

Wat is een intentieovereenkomstmodel?

Een intentieovereenkomstmodel geeft een mooi beeld van hoe een intentieovereenkomst eruit zou kunnen zien. Tevens zijn er modellen beschikbaar voor intentieovereenkomsten die je zelf enkel nog maar hoeft in te vullen. Let er bij dit soort intentieovereenkomstmodellen wel goed op dat de inhoud aansluit bij jouw persoonlijke wensen en dat het ook toepasbaar is op jouw bedrijf en het overnameproces. Daarnaast is het niet onverstandig om te kijken naar de bron van het model. Is deze opgesteld door iemand die daadwerkelijk weet wat de juridische gevolgen zijn? Zo voorkom je onnodige problemen tijdens de bedrijfsovername en in het geval van eventuele geschillen die ontstaan tijdens het proces.

Wat betekent een intentieverklaring bij een samenwerking?

Stemmen beide partijen ermee in om een intentieovereenkomst aan te gaan, dan zegt dit wel iets over de manier waarop beiden de samenwerking met succes af willen ronden. Door elkaars intenties op papier terug te zien ontstaat een levendiger beeld van het uiteindelijke doel en hoe deze te behalen is. In vele gevallen zien we dat dit doel het sluiten van een definitieve overeenkomst is, maar het kan natuurlijk ook om een ander doel gaan. Op die manier zien we dat een intentieovereenkomst voor een samenwerking een mooie stap naar uiteindelijke verkoop is voor veel bedrijven.

Een logische stap na het ondertekenen van de intentieovereenkomst is het starten van het due diligence onderzoek. Tijdens dit onderzoek moet je letterlijk met de billen bloot en alle informatie over je bedrijf delen. De samenwerking zal na het ondertekenen van de intentieovereenkomst dus intensiveren. Heb je twijfel? Wacht dan niet en zorg dat je eerst alle benodigde afspraken vastlegt. Want na de handtekening kost het je vaak geld als je toch besluit de deal af te laten ketsen.

Hulp nodig bij je bedrijf verkopen?

Overweeg je om je bedrijf te verkopen en wil je sparren over de juiste aanpak? Als bedrijfsovername specialisten helpen we je inzicht krijgen in je mogelijkheden, risico’s en vervolgstappen. Maak een afspraak voor een vrijblijvend gesprek en bepaal met meer zekerheid je volgende stap.

Verschil term sheet en de Letter of Intent

Eerder in dit blog kon je lezen dat een term sheet ook wel eens wordt vergeleken met een intentieovereenkomst. Hoewel deze documenten vergelijkbare functies hebben in het uiteenzetten van de voorwaarden en structuren van een deal, zijn er enkele cruciale verschillen tussen de twee.

Een term sheet is een niet-bindend document dat de basisvoorwaarden en condities van een investering of bedrijfsovername schetst. Het dient als een raamwerk of richtlijn voor de onderhandelingen.

Het belangrijkste doel van een term sheet is om snel overeenstemming te bereiken over de belangrijkste aspecten van de deal. Zelf zien we de term sheet dan ook eerder als een non-binding offer (NBO) dan als een intentieovereenkomst. Zoals je eerder in dit blog kon lezen is de term sheet, net als het NBO, dus niet van voldoende niveau. Term sheets zijn over het algemeen korter en meer samenvattend dan LOI’s en bevatten vaak:

- Waardering van het bedrijf

- Investering of aankoopprijs

- Structuur van de transactie (bijv. aandelen, activa)

- Voorkeursrechten en beschermingen voor investeerders

- Antiverwateringsbepalingen

Hoewel de meeste voorwaarden in een term sheet niet-bindend zijn, kunnen er clausules zijn, zoals vertrouwelijkheidsbepalingen en exclusiviteitsbepalingen, die wel bindend kunnen zijn. Laat dit juist iets zijn wat traditioneel in een LOI wordt ondergebracht.

Een LOI is een document dat iets verder gaat dan de term sheet. Het is gedetailleerder en kan bindende en niet-bindende secties bevatten. Een LOI wordt gebruikt om de intentie van beide partijen om een transactie voort te zetten op basis van bepaalde voorwaarden uit te drukken.

Een intentieovereenkomst bevat dus vaak ook bindende voorwaarden zoals:

- Exclusiviteit (een koper krijgt een exclusieve periode om de deal af te ronden)

- Vertrouwelijkheid (gegevens die tijdens het due diligence proces worden gedeeld, moeten vertrouwelijk worden behandeld)

- Voorwaarden voor het afbreken van de onderhandelingen

Even de kernverschillen op een rijtje:

- Doel en detailniveau: Term sheets zijn vaak meer verkennend van aard en samenvattend, bedoeld om snel overeenstemming te bereiken over hoofdpunten. LOI’s zijn gedetailleerder en kunnen dienen als een meer formele overeenkomst om verder te gaan met de transactie.

- Bindende vs. niet-bindende elementen: Hoewel beide documenten niet-bindende voorwaarden kunnen bevatten, is de LOI meer geneigd om ook bindende clausules op te nemen, zoals exclusiviteit en vertrouwelijkheid.

- Gebruik in transacties: Term sheets worden vaker gebruikt in de vroege stadia van investeringsrondes of bedrijfsovername, terwijl LOI’s typisch zijn voor de meer geavanceerde fasen van fusies, overnames, en soms grote investeringen.

In veel gevallen kan een transactie beginnen met een term sheet en evolueren naar een LOI naarmate de onderhandelingen vorderen en de partijen dichter bij een formele overeenkomst komen. Het is ons advies om dit altijd in deze volgorde te doen.

Hulp bij het opstellen en de binding van een intentieovereenkomst

Wil je de volgende stap maken met een potentiële koper, dan ontkom je niet aan het ondertekenen van de letter of intent. Zoals eerder toegelicht hoef je je niet meteen zorgen te maken over de binding van een letter of intent. Natuurlijk ga je een commitment aan om er met elkaar uit te komen, maar in veel gevallen kun je nog onder de LOI uit. Zorg er daarbij voor dat je een bedrijfsovername specialist mee laat lezen. Ook helpt het om deze persoon de onderhandelingen te voeren. Jij moet in veel gevallen nog op goede voet verder met de koper. Het is dan fijn als een specialist jouw belangen kan behartigen. Ook kan een goede specialist je voorzien van bedrijfsovername advies en voorkomen dat je verkeerde keuze maakt. Zeker als het gaat om de binding van een letter of intent.

Ben jij ook benieuwd naar de manieren waarop een intentieovereenkomst iets kan betekenen voor jouw samenwerking met een (potentiële) koper van jouw bedrijf? Laten we vrijblijvend een afspraak maken.