Een investeerder vinden doe je zo!

Wil jij jouw bedrijf graag laten groeien, maar kan (of wil) je niet al je eigen zuurverdiende centen hiervoor inzetten? Dan is het op dit moment lucratief om een investeerder te vinden. Door de lage rente zijn veel vermogende mensen, bedrijven en financiële partijen naarstig op zoek naar manieren om hun geld slim te laten renderen. Investeringen of (gedeeltelijke) bedrijfsovernames kennen momenteel nog steeds hoogtijdagen. Ondanks de recente – toch wat negatievere – financiële vooruitzichten, is op dit moment veel geld ‘in de markt’ beschikbaar. Klinkt veelbelovend. Toch zie ik het in de realiteit nog regelmatig misgaan. Want hoe voorkom je dat je toch een slechte deal maakt of je aandelen te goedkoop ‘weggeeft’? En waar moet je op letten bij je zoektocht naar groeikapitaal?

Ik zoek een investeerder, wat nu?

De kranten staan er vol van… “Sendcloud haalt 150 miljoen euro aan vers kapitaal op” of “Kapitaalinjectie van 50 miljoen voor Go Sharing” en “Lightyear haalde dit kalenderjaar al 93 miljoen euro kapitaal op”. Maar laten we even realistisch zijn. Dit zijn uitzonderingen op de regel. Investeerders zoeken kost veel tijd én doorzettingsvermogen. Veel bedrijven gaan dan ook nooit een miljoeneninvestering ophalen. Dat is overigens ook helemaal niet nodig. De meeste bedrijven groeien op eigen kracht en doen daarmee aan bootstrapping. Ik zie echter ook ondernemers die kiezen voor andere manieren om slim groeikapitaal op te halen. In alle gevallen geldt: bepaal eerst waar jouw bedrijf staat.

"Vaak kom ik bedrijven tegen die helemaal niet klaar zijn voor het ophalen van een serieuze investering. Even snel een investeerder vinden is daarbij een utopie."

Ga je namelijk extern geld ophalen, dan kijkt een investeerder naar de financiële, operationele, commerciële, technische en juridische kant van jouw bedrijf. Dit moet allemaal op orde zijn en vertrouwen uitstralen. Uiteindelijk draait het allemaal om vertrouwen dat het geld gaat renderen.

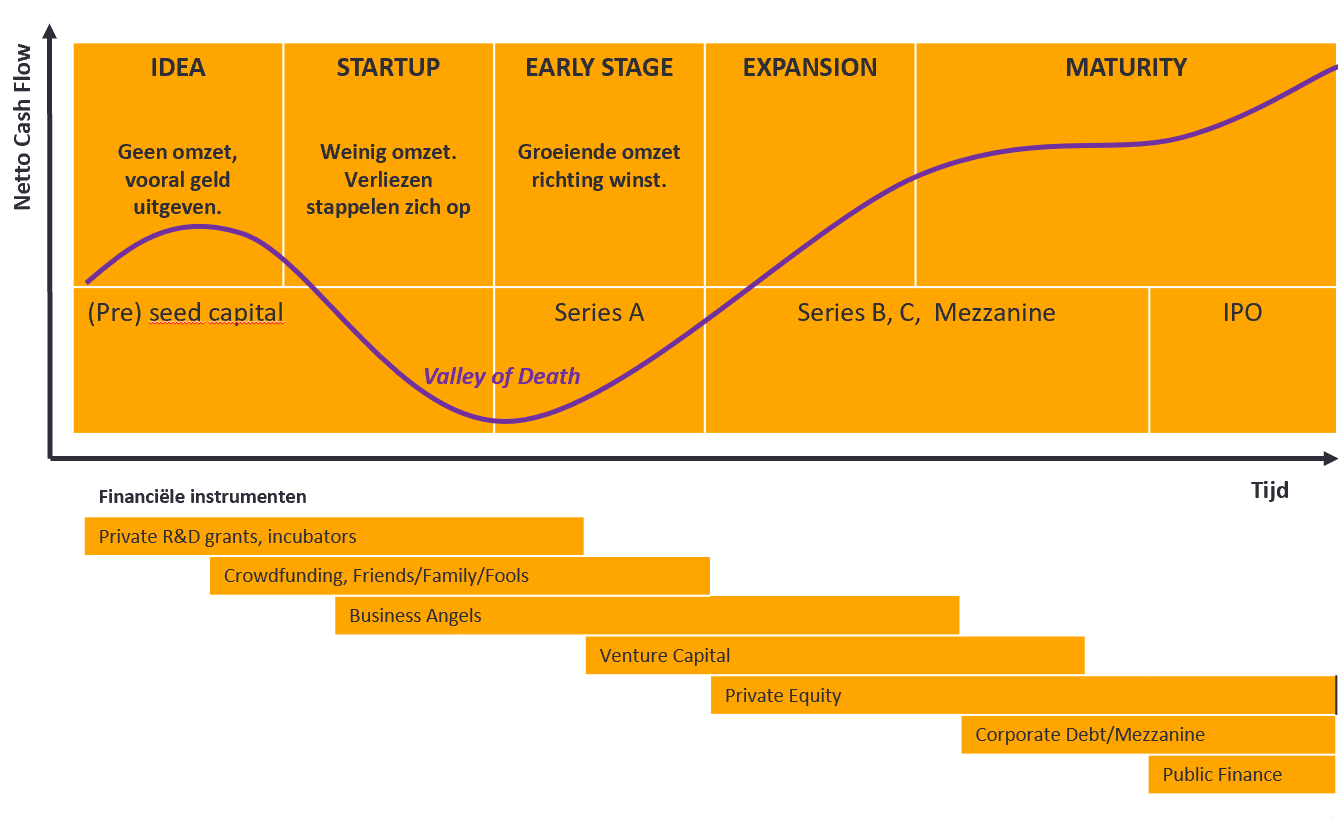

Daarbij is het goed te weten dat de risicobereidheid van partijen erg verschilt. Neem Venture Capital. Zij zijn veel eerder bereid te investeren in een startup dan Private Equity maatschappijen. Laatstgenoemde wil namelijk veel eerder rendement maken voor de achterban. Aan de andere kant heb je ook Angel Investors of Friends & Family, die vanuit een geloof in jou én jouw idee instappen. Deze groep weet dat ze hun geld mogelijk nooit terugzien. Als het goed is liggen ze daar niet wakker van. Onderstaand plaatje verbeeldt goed de verschillende stadia en bijbehorende partijen.

Voordat je inzoomt op bovenstaand plaatje is het goed om eerst een stapje terug te doen. Mogelijk zijn er voor jou manieren om een investeerder te vinden.

Waar kan je snel investeerders vinden?

Zoals ik eerder al schreef: snel een investeerder vinden bestaat niet. Te veel ondernemers grijpen bij het ophalen van kapitaal snel terug op partijen uit voorgaande afbeelding. Jammer, want je kunt vaak op veel slimmere manieren aan geld komen. Een mooi voorbeeld is het inzetten van klanten of partners. Neem de wijze waarop Adyen in 2018 groei wist te bewerkstelligen, dankzij een strategische samenwerking met eBay. Laatstgenoemde kreeg de mogelijkheid om - bij het halen van bepaalde betaalvolumes - een belang in Adyen te verkrijgen. Niet alleen wist Adyen een belangrijke concurrent (PayPal) buiten de deur te zetten, het betekende ook een verdere doorbraak in Amerika én een boost voor hun beoogde beursgang. Voor eBay bood het de kans om te profiteren van toekomstige successen van Adyen, iets wat ze overigens geen windeieren heeft gelegd. Want alleen de eerste tranche leverde eBay al een winst van 847 miljoen euro op. Win-win, toch?

Een andere vorm van slim kapitaal is door je medewerkers een spreekwoordelijke duit in het zakje te laten doen. Want veel groeikapitaal gaat vaak op aan personeelskosten. Steeds vaker zie ik daarom de introductie van

Stock Appreciation Rights (SAR), een principe dat is overgewaaid uit Silicon Valley. Hiermee profiteert een medewerker namelijk van de groei van jouw bedrijf en wordt hij extra beloond voor zijn commitment en inspanning.

Voor jou als ondernemer heeft een SAR overigens nog meer voordelen. Het is allereerst een flexibel middel zonder dat je een juridische kerstboom in de vorm van een Stichting Administratie Kantoor (STAK) hoeft in te richten. Verder zorgt het ervoor dat je minder cash upfront hoeft uit te betalen aan je medewerkers. De SAR is namelijk een beloningsmethode waarbij een medeweker pas ‘betaald krijgt’ bij het behalen van winstdoelstellingen óf een (gedeeltelijke) exit. Het ‘bespaarde’ geld kun je dus investeren in marketing, sales of productontwikkeling. Tot slot voorkomt het dat sleutelpersoneel zomaar overstapt naar een ander bedrijf. Je kunt namelijk allerlei bepalingen opnemen die het niet interessant maken om te vertrekken. Kortom, volop redenen om bij het zoeken naar investeerders dit pad eerst te onderzoeken in plaats van direct een investeerder aan boord te halen.

Slim kapitaal kan ook bereikt worden door te kijken naar factoring, een banklening of Mezzanine lening. Hoewel dit laatste door de hoge rentepercentages nog wel eens afschrikt, zitten hier ook voordelen aan. Omdat het een achtergestelde lening is, kun je flexibeler omgaan met aflossing en zijn de eisen rondom het maken van winst gunstiger. Samengevat: verschaffers van een Mezzanine lening hebben vaak een hogere risicobereidheid dan traditionele leningverstrekkers. Je kunt zelfs kiezen een Mezzanine lening in combinatie met het weggeven van een deel van je aandelen. De keuze is dus zeer divers.

Wel zie ik vaak dat bij omvangrijke investeringen bovenstaande middelen ingezet worden in combinatie met een investering via Venture Capital of Private Equity. In dat geval heb ik nog wat tips.

Waar moet ik op letten bij investeerders?

Om goed beslagen ten ijs te komen, is het belangrijk de volgende onderdelen mee te nemen in je strategie:

1) Bepaal je eigen risicobereidheid

Het kan op een bepaald punt in je ondernemersreis slim zijn om een deel van je harde werk om te zetten in contacten. Het is op dat moment niet vreemd om een deel van je aandelen te verkopen en niet alles terug te storten in je bedrijf. Het is fijn als je een aantal financiële vinkjes kunt zetten voor je oude dag. Hoever je daarbij wilt gaan is aan jou.

2) Bepaal je ideale investeerder en zoek synergie

Koop de Quote500 en kijk welk type personen en bijbehorende bedrijven zouden passen. Want slim kapitaal kan ook betekenen dat je geld ophaalt bij een partij die je kan helpen groeien. Naast een zak geld haal je in zo’n situatie ook waardevolle kennis en expertise op.

"De vraag 'Ik zoek een investeerder die voldoet aan...' helpt om richting te geven aan de vraag wie jouw ideale investeerder is."

3) Zorg voor een goede voorbereiding

In ons blog over onze Exit Strategie Blueprint beschrijven we de aanpak richting de uiteindelijke verkoop van jouw bedrijf. Hierin zit veel overlap met het vinden van een investering. Ook hier is het belangrijk om een goede ondernemingswaarde te berekenen, je bedrijf op orde te brengen, uitstekende verkoopdocumentatie en een financieel plan te maken, gericht een investeerder te zoeken én hulp in te schakelen bij het due diligence onderzoek & contracten.

Lees voor een goede voorbereiding ons blog over de 11 tips om een goed investment memorandum te maken.

4) Voorkom dat je met de rug tegen de muur komt te staan

Ga niet geld ophalen als het water je al aan de lippen staat.

"Het vinden van een investering kost al snel 6 tot 9 maanden."

Het komt maar zelden voor dat iemand snel een investeerder weet te vinden. Daarnaast vraagt het, als je alles zelf wilt doen, veel tijd. Voorkom dat dit ten koste gaat van de dagelijkse bedrijfsgroei en dat je daardoor groeikansen laat liggen. Zelf heb ik ook lang naar een investeerder gezocht, maar dat kon alleen omdat mijn compagnon op de winkel paste. Tot slot voorkom je dat je met je rug tegen de muur komt te staan door een M&A advocaat in te huren die je helpt om de scherpe kantjes van het contract te halen. Want je wilt natuurlijk voorkomen dat je dadelijk door de investeerder in het nauw gedreven wordt.

5) Doe een due diligence naar de investeerder

Misschien wel mijn grootste fout toen ik 7 miljoen euro aan bedrijfsfinanciering ging ophalen en naar een investeerder gezocht heb: ik had onvoldoende onderzoek gedaan naar de herkomst van het investeringsbedrag. Hierdoor ketste de deal op het laatste moment af en was ik vele maanden werk kwijt. Vraag daarom ook aan je investeerder om inzicht te geven in hun boeken en de herkomst van het geld. Zo voorkom je verrassingen.

Wat is het doel van de investering?

Tot slot: eerder sprak ik over de klinkende krantenkoppen. Weet dat achter elke krantenkop een verhaal zit van tegenslag, bloed, zweet en tranen. Jeff Bezos had 60 meetings nodig om een investeerder te vinden die 1 miljoen wilde neerleggen voor zijn idee dat Amazon heet. En J.K. Rowling werd 12 keer de deur gewezen voordat iemand Harry Potter wilde publiceren. Succesverhalen ontstaan dankzij volhardende ondernemers met een helder doel voor ogen over wat de investering moet brengen. En weet, zelfs als mensen enthousiast reageren op je verhaal: de deal is pas rond als het geld op je rekening staat! Geniet daarbij van de achtbaan en leer van iedere NEE die je krijgt. Wil je een keer sparren? Laten we een kop koffie plannen! Veel succes!