5 valkuilen die je wilt voorkomen bij de verkoop van jouw bedrijf

Je kunt je bedrijf maar één keer verkopen! Ons motto is daarom dat als je het doet, je het ook direct goed moet doen. Je hebt bij de verkoop van jouw bedrijf absoluut geen ruimte voor fouten. Daarom hebben wij deze blog voor jullie geschreven. Om te helpen bij jouw weg naar een bedrijfsverkoop hebben we 5 valkuilen voor jou 'op papier gezet'. Doe er je voordeel mee!

Valkuil #1 – De passie is weg

Vaak denkt een ondernemer pas na over de verkoop van zijn bedrijf als het te laat is. In veel gevallen zien we dat de passie al is verdwenen en dat de ondernemer in afzienbare tijd wil stoppen. Heel erg jammer! Je start dan namelijk te laat met de verkoop als je al in die fase zit. Wat veel ondernemers namelijk vergeten is dat er in 9 van de 10 gevallen een earn out wordt verwacht. Dit betekent dat je na de overname van het bedrijf gemiddeld 2 jaar moet aanblijven om het laatste deel van de verkoopprijs op jouw bankrekening te krijgen. Wil je eerder stoppen, dan heeft dit direct invloed op de bedrijfswaardering. Een gemiste kans dus.

Eigenlijk moet je nadenken over de verkoop van je bedrijf als je roept:

“Ik ben er nu nog helemaal niet aan toe om mijn bedrijf te verkopen!”.

Besef jezelf dat een verkooptraject al snel 1 jaar duurt en dat je het laatste deel van de koopsom dus pas over 3 jaar op je rekening hebt staan. Is het dan nog niet het juiste moment? Denk dan na over een slimme exit strategie.

Valkuil #2 – Geen goede voorbereiding

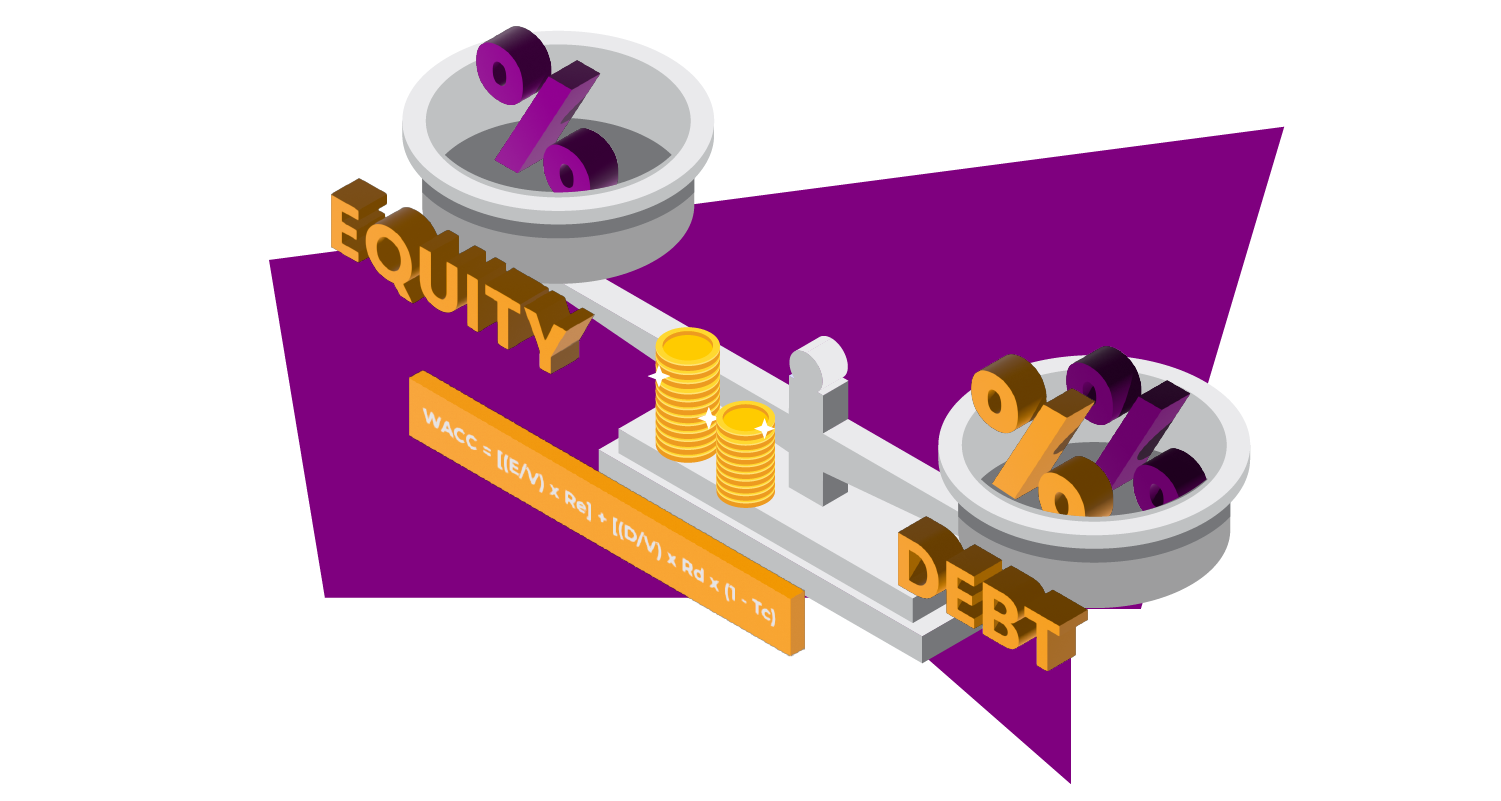

Uit eigen ervaring kunnen we vertellen dat er veel komt kijken bij de verkoop van een bedrijf. Het is niet voor niets dat een verkooptraject al snel 9 tot 12 maanden in beslag neemt. Alles valt of staat met een goede voorbereiding. We adviseren ondernemers daarom al 5 jaar voor een exit te starten met de voorbereidingen. Bekijk je bedrijf eens door de ogen van een potentiële koper en werk een exit strategie uit. Zorg daarnaast voor goede verkoopdocumentatie zoals een investment memorandum, financieel plan en input voor de gewenste dealstructuur. Al deze onderdelen dragen bij aan een maximale bedrijfswaardering en een voorspoedig overnametraject. Laat je eventueel bijstaan door een Mergers & Acquisitions specialist die je advies kan geven over de bedrijfsverkoop.

Valkuil #3 – De contractfase

De contractfase is vaak de meest energie slurpende fase van het bedrijfsverkooptraject. Ineens krijg je een hele set aan garanties, aansprakelijkheden, boetes en verplichtingen op je bordje. Die koper waar jij zo positief over was komt nu met een juridisch document in de vorm van een Share Purchase Agreement (SPA). Het document is vaak lijvig (lees: al snel 40 pagina’s) en de juridische teksten lezen lang niet prettig. Toch is de SPA één van de belangrijkste documenten die je in je ondernemende leven gaat tekenen. Daarom zien we vaak dat er in deze fase vele onderhandelingen volop plaatsvinden en er tevens veel wrijving ontstaat. Het is daarom cruciaal deze fase zo kort mogelijk te houden en om emotionele afstand te creëren waar mogelijk. Denk dus vooraf alvast na over de gewenste deal structuur. Daarnaast kun je in de uitwerking van de intentieovereenkomst (Letter Of Intent) alvast wat contractuele zaken afdoen. Dit om te voorkomen dat je in de contractfase tientallen keren hetzelfde document door moet ploegen. Tot slot is ons advies om bij een bedrijfsverkoop een M&A jurist in te huren die je in dit proces begeleidt en voor jou door het vuur gaat. Laat hem voor jou de beste deal samenstellen. Zeker als je nog met elkaar door moet in een vervolgtraject! De sfeer moet positief blijven. Als het vertrouwen afbrokkelt gaat de deal het putje in. Zonde van alle tijd en energie die je op dit punt dan al in een eventuele deal hebt gestoken.

Valkuil #4 – De verkeerde koper geselecteerd

Wie is jouw ideale koper? Met die vraag start de zoektocht naar die ene geschikte koper van jouw bedrijf. Zoals ik eerder schreef zul je in veel gevallen namelijk nog minimaal 1 of 2 jaar met de koper door één deur moeten, letterlijk en figuurlijk. Daarnaast zal het verkoopproces veel vlotter verlopen als je een klik met iemand hebt. Te vaak zien we echter dat er bij de verkoop van een bedrijf met hagel wordt geschoten. Zelf heb ik ook die fout gemaakt bij het ophalen van een miljoeneninvestering. Hierdoor heb ik veel kostbare tijd verspilt aan gesprekken met kopers die niet bij mij pasten of die niet kredietwaardig bleken. Denk daarom eerst na over het type koper dat je zoekt. Ga je graag voor een strategische koper, private equity partij, management buy-in of toch een andere constructie?

Om inspiratie op te doen helpt het bijvoorbeeld om de Quote 500 eens door te bladeren. Welke mensen, en eventuele achterliggende ondernemingen, zouden passen qua profiel? Denk daarbij ook aan elementen als kennis en achtergrond, ondernemersprofiel en financiële slagkracht. Durf ten aanzien van het laatste punt ook zeker te vragen naar de financiële status van een bedrijf. Het is niet vreemd om bij de overname van jouw bedrijf zelf ook een beknopt Due Diligence onderzoek uit te voeren. Zelf heb ik meegemaakt dat aan het eind van een traject de koper uiteindelijk de benodigde financiële middelen niet bleek te hebben. Maanden werk konden zo de prullenbak in omdat we verzaakt hadden te onderzoeken of de financiering een probleem kon zijn. Super zonde natuurlijk!

Valkuil #5 – Belangen van verschillende aandeelhouders

Heb je te maken met meerdere aandeelhouders? In dat geval is de laatste valkuil het niet scherp hebben van de verschillende belangen en wensen van alle aandeelhouders. Zeker als je niet meer helemaal met elkaar op één lijn zit. Regelmatig geeft dit aanleiding tot verkoop van het bedrijf. Juist dan is het cruciaal om vooraf scherp te krijgen wat iedere betrokkene wil. Denk aan vragen als:

- “Welke minimale bedrijfswaardering heeft iedereen qua verwachting?”

- “Wie wil volledig uitstappen of juist verder investeren?”

- “Wat voor garanties, earn out regeling en zekerheden is iedereen bereid af te geven?”

Het bespreken van een dealstructuur helpt om gedoe achteraf te voorkomen. Naast aandeelhouders die uit elkaar groeien krijgen we ook regelmatig te horen dat ondernemers ‘samen uit, samen thuis’ willen gaan. Dat is een mooi streven! Toch kunnen individuele verwachtingen de deal uiteindelijk onder druk zetten. Recent kwam een prospect bij ons aan met een heldere memo die alle aandeelhouders in gezamenlijkheid hadden opgesteld. Hieruit werd duidelijk hoe iedereen in de spreekwoordelijke wedstrijd stond en wat de uitgangspunten voor een bedrijfsverkoop waren. Ideaal!

Mocht je nu eens willen sparren over jouw situatie? Maak vrijblijvend een afspraak!

Anno1982

Populair

Contact

© Anno1982 2024. Alle rechten voorbehouden.